Agricoltori e proprietari terrieri si sono divisi in diverse sessioni al Land Expo, e quelli che sceglievano la presentazione dell'imposta sul reddito e sul patrimonio arrivavano armati di penne, carta, e domande.

Paul Neiffer, un commercialista certificato e consulente aziendale per CLA – CliftonLarsonAllen, ha messo in campo le domande e ha analizzato le sfumature per i percorsi di differimento o eliminazione delle tasse di proprietà e sul reddito.

Neiffer ha preceduto la sua presentazione osservando che le strategie potrebbero essere scosse a seconda del risultato delle elezioni presidenziali del 2020 e delle diverse opzioni che verranno risolte man mano che ricevono maggiore visibilità.

Neiffer indica gli investimenti sui terreni agricoli come un fattore chiave per 1031 scambi. Neiffer usa i terreni agricoli con piastrelle come esempio per gli agricoltori del Midwest.

Tile rientra nella Sezione 1245 come proprietà immobiliare. Nell'esempio, vendi la terra per $ 3 milioni con la tessera del valore di $ 500, 000. In qualità di investitore, decidi di mettere quei soldi in più terreni agricoli che valgono $ 3 milioni senza piastrelle o qualsiasi altra proprietà della Sezione 1245.

In questa situazione l'investitore subirà un reddito imponibile di $ 500, 000 dalla tessera perché il reinvestimento non includeva alcuna proprietà della Sezione 1245, secondo Neiffer. Se l'investitore possiede un terreno agricolo senza proprietà della Sezione 1245 e lo vende per acquistare una fattoria con proprietà della Sezione 1245, quindi l'investitore evita i $500, 000 reddito imponibile.

"Non puoi passare dall'avere 1245 proprietà a terreni o altri beni che non hanno 1245 proprietà immobiliari [senza reddito imponibile], "Dice Neiffer.

Neiffer snocciola un elenco di esempi di proprietà immobiliari della Sezione 1245 che si riferiscono all'agricoltura, compresa la piastrellatura, edifici di maiale, contenitori per cereali, e altro ancora.

Lo scambio presenta anche flessibilità con la proprietà della Sezione 1245. Il tipo di proprietà può essere diverso da un lato dello scambio all'altro. Per esempio, i contenitori per cereali possono essere abbinati alla piastrellatura; non devono essere bidoni del grano per i bidoni del grano per compensare il guadagno imponibile.

Per saperne di più:Le 10 migliori bandiere rosse per gli agricoltori che utilizzano lo scambio 1031

Le zone di opportunità isolano le aree con l'obiettivo di iniettare attività economica nelle aree a reddito più basso.

Neiffer usa un esempio di vendita di terreni agricoli per generare un guadagno di $ 1 milione. Una zona di opportunità si presta a pagamenti fiscali differiti, una ridotta plusvalenza, e un'eliminazione dell'apprezzamento sulla tassazione con l'investimento.

Con il rinvio, se il guadagno viene reinvestito entro 180 giorni, non devi pagare l'imposta fino alla fine del 2026 o ogni volta che la vendi, quello che viene prima, dice Neiffer.

Neiffer afferma anche che mantenere l'investimento per almeno cinque anni riduce il guadagno tassabile del 10%.

Infine, il più grande vantaggio della zona di opportunità, secondo Neiffer, è il vantaggio dopo 10 anni.

Neiffer utilizza come esempio un investimento detenuto per 10 anni che cresce fino a $ 5 milioni su un investimento di $ 1 milione.

“Puoi fare le elezioni quando vendi quel fondo, che quel guadagno di 4 milioni di dollari è completamente esentasse, "Dice Neiffer. "Questo è il vantaggio della zona di opportunità".

Neiffer afferma che i limiti e il potenziale dei terreni agricoli in una zona di opportunità sono ancora in fase di definizione. Neiffer afferma che un'attività agricola avviata in una zona di opportunità supera il test perché "devi migliorare sostanzialmente il bene che acquisti se si tratta di proprietà immobiliari" e i terreni agricoli rappresentano una sfida più grande per superarlo.

“Le zone di opportunità stanno sicuramente ancora elaborando i dettagli, "Dice Neiffer. "Questa legge ha ormai più di due anni [e] abbiamo appena ricevuto i regolamenti finali".

Neiffer afferma di aspettarsi un aumento dei terreni agricoli che soddisfino i requisiti per le zone di opportunità nei prossimi anni man mano che la familiarità con i regolamenti crescerà.

Stati specifici seguono una serie di regole diverse dalle regole federali. Per trovare le zone di opportunità visita https://eig.org/opportunityzones e segui la mappa.

Leggi di più:Come proteggere la tua fattoria e risparmiare denaro

Gli agricoltori in grado di andare in pensione nel prossimo futuro potrebbero prendere in considerazione un trust di beneficenza. L'obiettivo del trust è ridurre le tasse inserendo beni in esso e quindi pagando un beneficiario per un periodo di tempo specifico e alla scadenza, il resto è dato in beneficenza.

Neiffer usa l'esempio di un agricoltore che va in pensione nel 2020 con il raccolto del 2019 da vendere. L'agricoltore ha l'imposta sul lavoro autonomo e perde anche le spese perché molte sono inutili dopo il pensionamento, e l'agricoltore viene spinto in una fascia fiscale più alta.

“Possiamo prendere quel grano, prendi quell'attrezzatura agricola, e possiamo metterlo in quello che chiamiamo un trust di beneficenza residuo, "Dice Neiffer. “Possiamo avere un annuality trust o un uni-trust, ma la cosa bella è che vendiamo effettivamente il nostro raccolto per contanti e distribuiamo il guadagno su cinque, 10-, 15-, Periodo di 20 anni o più. Otteniamo effettivamente il trattamento di vendita rateale in contanti e abbiamo eliminato l'imposta sul lavoro autonomo".

Neiffer suggerisce di evitare un periodo di vita in caso di incidente o morte subito dopo il pensionamento che limiterebbe l'importo ricevuto dal beneficiario.

"Probabilmente discuto con gli agricoltori almeno tre volte l'anno, cinque volte l'anno, "Dice Neiffer. “Direi che per ogni 10 discussioni che ho, Convinco due agricoltori a farlo”.

Neiffer dice che la sensazione di avere meno controllo scoraggia molti agricoltori, ma dice che le persone coinvolte potrebbero avere più controllo di quanto pensino.

"In questo caso, l'agricoltore è il donatore, l'agricoltore è il beneficiario, l'agricoltore può effettivamente essere il fiduciario, "Dice Neiffer. "Così, l'agricoltore ha davvero ancora il controllo, ma non il controllo al 100%. Poiché l'agricoltore non può prendere in prestito dal [trust annuale], non può prestare denaro alla [fiducia di rendita], non posso vendere le attrezzature della fattoria ai bambini".

Per saperne di più:Altre multifunzione in arrivo in una fattoria vicino a te

Se le tasse di proprietà sono un problema, scaricare parte del valore potrebbe salvare i proprietari terrieri a lungo termine.

Un modo per farlo è attraverso regali annuali, secondo Neiffer. Ogni anno c'è un $ 15, 000 massimo per i regali da fare a un donatario, ma un donatore può fare più regali. Così, puoi fare più regali, ma puoi riceverne solo uno all'anno. Per usufruirne annualmente, devi usarlo anche quell'anno, e non puoi riportarlo da un anno precedente.

“Se hai quattro figli e dei nipoti, [è] abbastanza facile tra un marito e una moglie generare donazioni annuali di $ 500, 000, "Dice Neiffer.

Neiffer dice che la terra può essere assegnata a un'entità a responsabilità limitata, puoi scontarlo di almeno il 35%, quindi i $ 15, 000 può ottenere un valore di $ 25, 000 a $ 30, 000.

Leggi di più:Peoples Company 2020 Land Investment Expo riepilogativa

Come progettare una cucina da esterno:opzioni di layout, scelte di materiali e caratteristiche indispensabili

Allevare tacchini per cibo e reddito

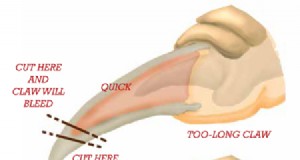

Come tagliare i becchi, gli artigli e gli speroni di pollo

Zecche e Cowboy

Opzioni di ombreggiatura per bestiame al pascolo:naturale, permanente e portatile fai-da-te